【研报】血制品行业专题-国产凝血因子类换代(24页)

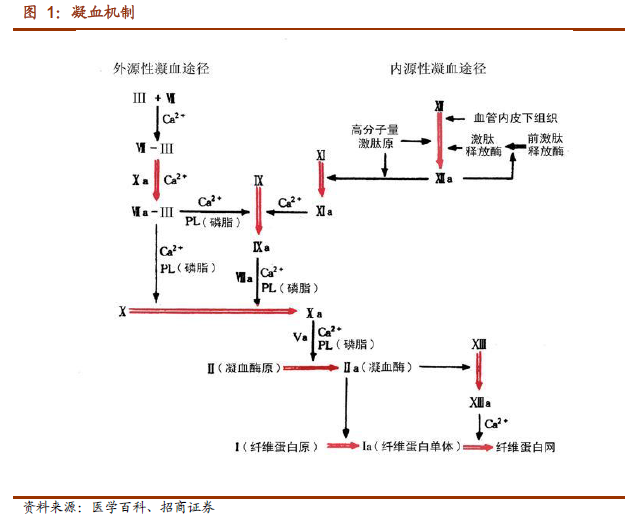

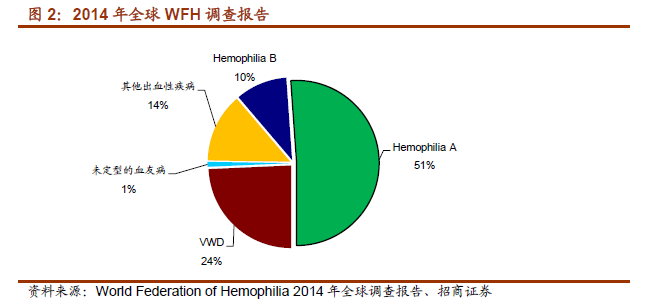

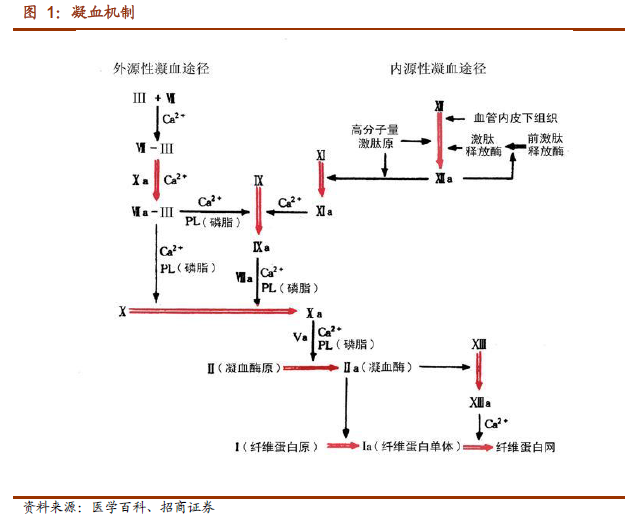

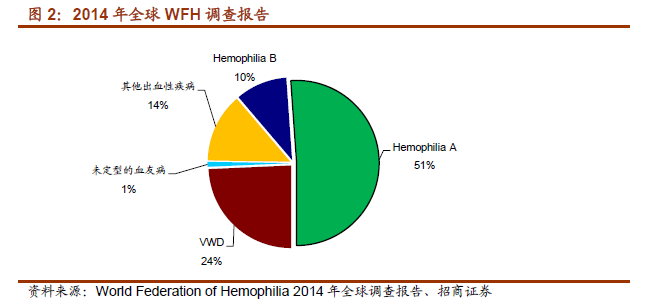

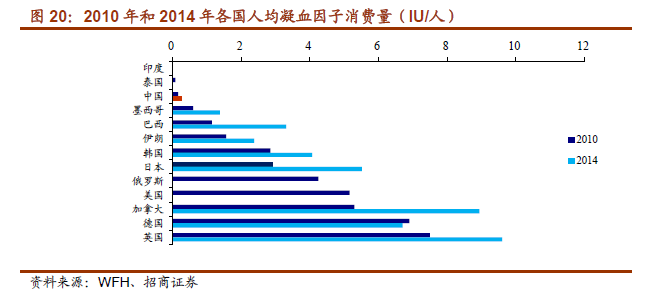

重组凝血因子是治疗血友病的主要药物。根据WFH 数据,血友病发病率在5-10 名/10 万人。作为一种X 染色体连锁的隐性遗传性出血性疾病,患者绝大部分为男性。全球血友病患者约40 万名左右,其中中国患者约10 万,但登记的只有1/10。缺乏VIII 因子的甲型血友病患者占80%-85%左右。内源凝血因子的缺乏是血友病发生的根本原因,终身输注对应的凝血因子是当下的治疗方案。重组凝血因子较血浆提取的凝血因子,有着无病原体污染和杂蛋白少等安全方面的优势,成为主流药物、欧美国家70%以上的凝血因子使用的是重组产品。

全球凝血因子市场近年来停滞不前,长效凝血因子将成为市场增长新动力。近年来全球凝血因子市场停留在75 亿美元左右,增长缓慢。但是随着2014年Biogen 公司的长效VIII 和IX 因子的上市和其在2015 年市场上的优异表现(合计5.5 亿美元的销售额),长效凝血因子将成为凝血因子市场的增长新动力,目前各大厂商均有三期临床、待批或上市的长效凝血因子产品。

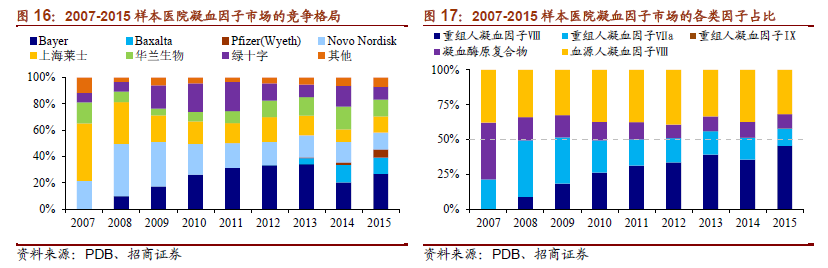

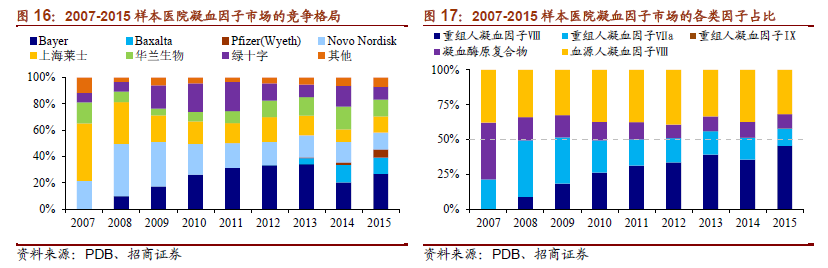

寡头垄断未变,但格局面临洗牌。2015 年Baxalta、Novo Nordisk、Wyeth(Pfizer 旗下)、Bayer、Biogen 和CSL Behring 六家公司分别占有31%、21%、17%、17%、7%和6%的市场份额。Biogen 公司长效VIII 因子产品的上市使得传统VIII 因子生产厂家的份额受到挤压。Baxalta 和Biogen 公司IX因子和长效IX 因子产品的上市对长期独占市场的Wyeth 的IX 因子产品构成威胁。Novo Nordisk 的VIIa 因子在CSL Behring 的长效VIIa 上市前仍可独占该细分市场,但该细分市场增速已经乏力。

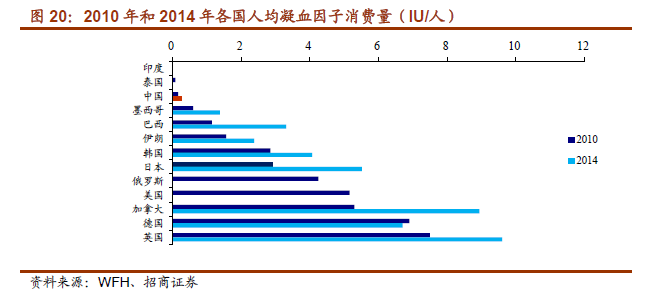

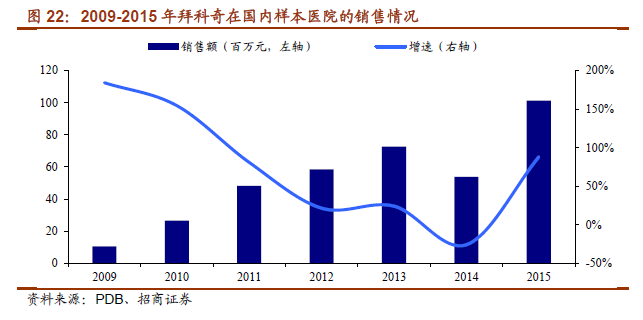

国内凝血因子市场2010~2015 年CAGR 30%,潜在市场仍然巨大。国内巨大的潜在市场正在逐渐释放,2015 年样本医院市场规模为3.79 亿元。但受制于血浆供应,国内产品生产受限,2010-2015 年国内样本医院进口重组和国产血源凝血因子VIII 的CAGR 分别为45%和26%。2015 年进口产品市场份额为58.17%。2015 年国内供应约5 亿IU 凝血因子类产品,国产占57%。按照14 亿IU 的基本标准,国内凝血因子市场至少2 倍左右的市场空间。

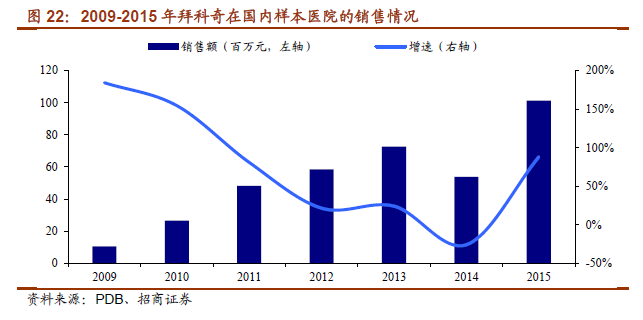

重组产品有所降价,血源产品仍有提价空间。国内Bayer 公司的VIII 因子产品拜科奇受Baxalta 和Wyeth 公司产品竞争,以及国家对最高零售价限制,2010-2015 年降价16%作为应对,2015 年样本医院销售额过亿。2007-2015年,国内主要厂商的VIII 因子提价65%-75%,但进口VIII 因子产品每IU 的价格仍然为国产的2 倍以上,国产产品仍有提价空间。